近日,郑州房抵市场爆出一个新的名词“转换贷”,可以将房贷转换为利率较低的贷款。转换后,假如个人房贷利率是基准上浮20%也就是5.88%,转换为“转换贷”月息3.8厘,相当于年化利率4.55%,基准利率打9.3折,如果贷款100万,20年下来可以节省十几万。

近两年房贷利率持续走高,很多购房者高位贷款,利率高企。消息不胫而走,很多网友前来咨询,乐居河南就此做了调查,一窥“转换贷”真相。

1

房贷转换房产抵押贷款省十几万,但有前提条件

据了解,所谓的“转换贷”源于郑州银行刚发布的抵押贷款政策,具体有“一年期月利息为3厘(营业执照最低期限半年)、三年期月利息3厘2,可三年还一次本金、20年等额本息3厘8。”

具体办理条件有:

1.房产范围是市内八区+白沙和港区,这是初步条件。

2.要求土地性质是出让,如果土地是划拨,必须是补过差价的经适房,其他情况暂时不能受理(房屋、土地信息通过支付宝可以查询)。

3.3年到期还本金月息是3.2厘,适合前几年现房抵押利率高的朋友,之前一般都是5-6.5厘,同样100万,3年下来能省十几万的利息。

4.3-20年期等额还款月息是3.8厘(年化4.55%),适合想转按揭房的用户,只要住房按揭利率是基准上浮10以上,都可以申请。

(有两点需要注意:一是新房要有房本,二是最长借款期限是20年,对比按揭的30年,还款压力会大一些。当然,利息省的更多。)

5. 不管是3.2厘还是3.8厘,都需要营业执照,普通上班族是无法申请的。当然,银行也留了个出口:不限制执照注册时间,新注册的就行。

2

目前成功的案例较少,银行开始储备客户

“可以说,房产抵押贷款进入了3厘时代,在之前是不敢想的。年前建设银行3厘8都感觉低的不能行了,普遍都是5厘到6厘居多,因为疫情银行都在调整利息来迎接下半年贷款旺季。”郑州某银行贷款专员说。

根据乐居河南核桃找房监测,目前除了郑州银行外,中信银行也有推出房产抵押贷款,要求近24个月不能有任何逾期月息3.29、近24个月不能逾期超过6次月息3.87超过按照标准利息月息4厘9(5年先息后本到期还本金)。

而郑州某银行人员表示:“目前还没有成功的案例,现在还只是刚刚推出,银行还在储备客户阶段。”

3

郑州房贷利率仍偏高,“转换贷款”备受关注

按揭贷款的基准利率是年化4.9%。根据乐居河南监测,目前郑州的首套房贷款利率,新房首套普遍5.88%,二套利率6.125%左右,个别银行会根据个人资质不同,以及合作楼盘情况,略微有所调整。

一般来说,按揭贷款比抵押贷款利率更低一些。但是今年受疫情影响,央行低息贷款支持企业复工复产,特殊政策会导致经营贷利率降低。

今年经营性质的“抵押贷”年利率在3.8%-4.35%之间波动,明显低于房贷,今年疫情影响比较大时,国家为了扶持小微企业,对部分行业有贴息政策。

目前经营性抵押贷款的年利率最低可以做到基准利率3.8%(根据最新贷款市场报价利率),但普遍银行利息报价是在基准上浮5-15%左右的,也就是年利率4.25%-4.65%。当然也有个别商业银行和村镇银行因为产品具有特定的优势,利息会比较高,但整体来说一般不会超过年利率5%。相对房贷来说,还是有很大的吸引力的。

4

还款年限减少月供增加,需把控风险

虽然,利率降低,整体的还款总数减少了,但是,还款年限也降低了,均摊到每月,还款额是增加的。

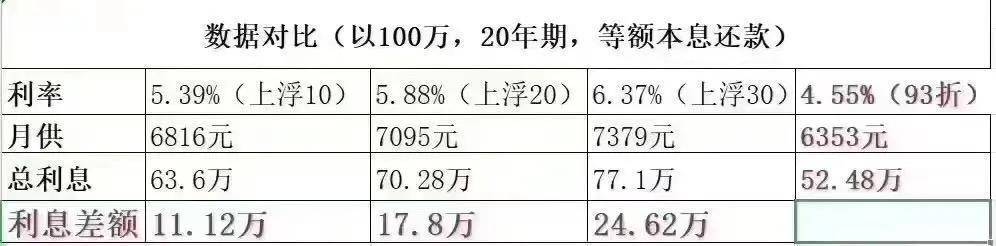

以100万贷款为例,按揭贷款上浮20%为5.88%,贷款30年,每月还5918元。如果转换为抵押贷,利率4.55%,贷款20年,每月需还6353元,多还了400多元。

消费抵押贷款的缺点是额度小,负债上借款人征信,后续办信用贷信用卡都会受到影响。抵押贷款真正的难点在于操作复杂,需要包装,且办理过程中收到政策的影响会比较大。例如突然之间A银行的抵押产品要求变了,用户的房产无法进行立即抵押,例如可能需要等房本满3个月(新房本不能做)。因此在做抵押时,需准备至少A、B两种抵押方案,一种不行,立即换另一家。

疫情影响下,很多购房者会通过专业贷款机构进行“买企业”或者“借经营流水”走捷径申请经营贷,以享受银行低息贷款,降低每月还款压力。但是目前在政策下,尤其是深圳事件爆发后,银行加强对经营贷风险管控,从“贷前检查”-“贷中跟踪”-“贷后管理“等一系列措施,因此,借款人需要承担政策监管风险,如果不是真正用于实体经营,恐面临银行回收贷款风险,借款人应充分评估金融政策。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  极端天气事件导致农产品价格

极端天气事件导致农产品价格  打破部门壁垒 随州市大数据

打破部门壁垒 随州市大数据  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  国民技术被深交所发关注函

国民技术被深交所发关注函  西宁市去年节约财政资金近6

西宁市去年节约财政资金近6  大学生毕业文为什么说PaperP

大学生毕业文为什么说PaperP  广东汽车以旧换新专项行动将

广东汽车以旧换新专项行动将